僕が現時点で抱えているローンは以下の通り、それなりに負担が大きいです。

いずれも早めに繰り上げ返済することで、ムダな利息の支払いを防げます。

- 住宅ローン:残債=4,400万円、年利=0.52%

- 奨学金:残債=220万円、年利=1.09%

実際に100万円あった場合、「住宅ローン」と「奨学金」どちらを優先して繰り上げ返済すべきか?

「奨学金の方が年利が高いから真っ先に返済すべきだ」という答えは間違いでした。

「住宅ローン」を繰り上げ返済したら?

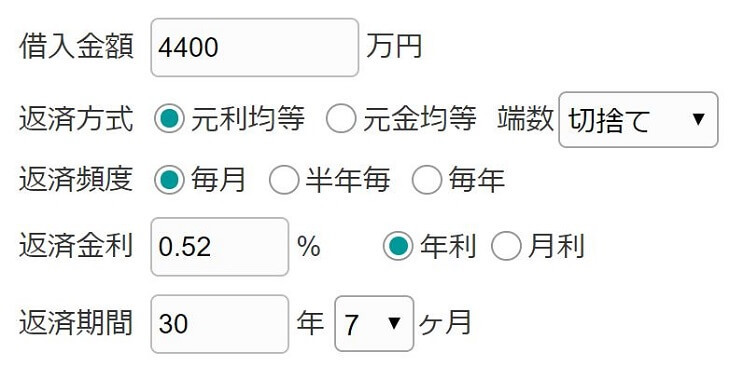

我が家の住宅ローンの状況を紹介します。借入金額が大きく、まだまだ返済期間が長いです。

2019年も夏(6月)と冬(12月)のボーナスを使って、50万円ずつ繰り上げ返済してみます。

支払い回数を8か月分減らすことができ、更に167,266円の利息支払いを軽減できます。

「奨学金」を繰り上げ返済したら?

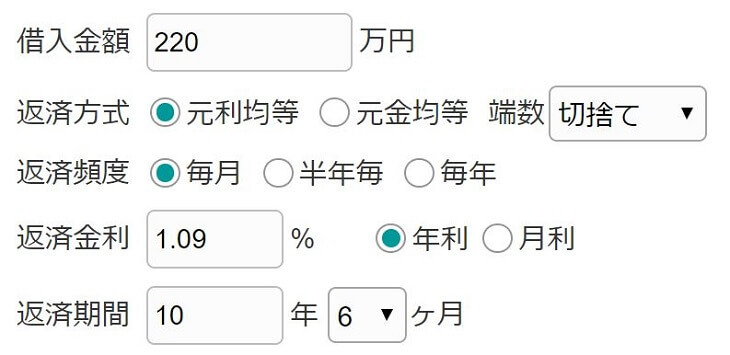

私の奨学金ローンの状況を紹介します。約10年にかけて返済してきましたが、まだ220万円も借入金額が残っています。

住宅ローンの金利(0.52%)と比べたら、約2倍の金利です。

住宅ローンと同じ条件(計100万円を繰り上げ返済)でシミュレーションしてみましょう。

支払い回数を58か月分減らすことができ、更に86,101円の利息支払いを軽減できます。

まとめ:高金利ローンを優先して返すのは正しくない

「繰り上げ返済は金利が高いローンを優先すべし!」というのは偏見でした。

我が家の場合、より多くの利息を軽減できたのは金利が低い住宅ローンだったのです。

- 住宅ローン(金利0.52%)→167,266円の利息支払いを軽減

- 奨学金(金利1.09%)→86,101円の利息支払いを軽減

というのもローンの繰り上げ返済で効果があるのは、金利の高さ以外にも影響する要素があります。

- 金利が高い

- 残りの返済期間が長い

- 残高が大きい

低金利の住宅ローンでも繰り上げ返済効果が高かったのは、奨学金に比べ残高が大きく、借入したばかりだったからです。

何のローンを繰り上げ返済しようか迷ったら、まずはシミュレーションしてみましょう。

以上です。

▼繰り上げ返済する余裕が無いなら、節約してお金を浮かすのが良いです。私は余裕で年間40万円も節約しています。

【ズボラ節約術まとめ】疲れる&辛いことをしないで、年間40万円以上の節約効果あり

【ズボラ節約術まとめ】疲れる&辛いことをしないで、年間40万円以上の節約効果あり▼住宅ローンも奨学金も低金利なので、繰り上げ返済に全力を注ぐつもりは無いです。高配当のETF・個別株に投資すれば、毎年、数万円の不労所得を見込めます。

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中