株式投資は資産形成のためであり、趣味でやっている訳ではありません。

…と言いながら、個別株投資は惹きつけられる何かがあり、ついつい手を出してしまいます。

しかし、そんな個別株の魅惑を断ち切れるように、個別株保有基準を考えました。

その基準と照らし合わせながら、私が保有している個別株を保有し続けるか?それともETFにスイッチングするか?判断していくのです。

- 保有中のXOM (エクソン・モービル)を継続して投資対象にすべきか?

- それともVYM (米国高配当株式ETF)に切り替えるべきか?

目次

楽々生活式!個別株保有基準のおさらい

VYMに勝る個別株を見つけるために、3つの基準を定めました。

シーゲル風の考え方を持っている私は、以下の通り、ディフェンシブな高配当株を保有したいと考えています。

下記3つの基準のうち2つを満たせば、個別株を投資対象とする

※VYMのデータを取得可能な2007年から比較する。複数回の金融危機も含まれている期間であり、有用性は高いと判断。

- 高配当

- 該当期間において、VYMより利回りが高い

- 高増配

- VYMより増配率が高い

- VYMより増配年数が長い

- 高ディフェンシブ

- リーマンショック・コロナショック時に、VYMより下落率が低い

【ETFより魅力的?】VYMをベンチマークにして個別株を保有判断

【ETFより魅力的?】VYMをベンチマークにして個別株を保有判断では早速、XOMが3つの基準のうち、いくつ満たすか調べていきます。

個別株保有基準①XOMはVYMより高配当?

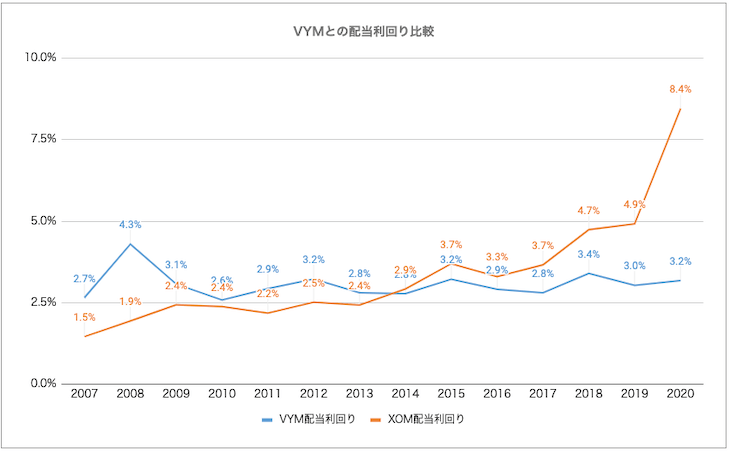

VYMとXOMにおける、2007年からの配当利回り推移を見てみます。

| 年 | VYM | XOM | VYM−XOM |

| 2007 | 2.7% | 1.5% | 1.2% |

| 2008 | 4.3% | 1.9% | 2.4% |

| 2009 | 3.1% | 2.4% | 0.6% |

| 2010 | 2.6% | 2.4% | 0.2% |

| 2011 | 2.9% | 2.2% | 0.7% |

| 2012 | 3.2% | 2.5% | 0.7% |

| 2013 | 2.8% | 2.4% | 0.4% |

| 2014 | 2.8% | 2.9% | -0.1% |

| 2015 | 3.2% | 3.7% | -0.5% |

| 2016 | 2.9% | 3.3% | -0.4% |

| 2017 | 2.8% | 3.7% | -0.9% |

| 2018 | 3.4% | 4.7% | -1.3% |

| 2019 | 3.0% | 4.9% | -1.9% |

| 2020 | 3.2% | 8.4% | -5.3% |

| 平均 | 3.1% | 3.4% | -0.3% |

VYMよりXOMの配当利回りが高いことが分かります。

ただし2020年はXOMは大きく下落していた年なので、配当利回りを押し上げているのは留意すべきです。

個別株保有基準②XOMはVYMより高増配?

増配に関しては以下2つの観点で比較していきますが、XOMは全てクリアしていました。

- VYMより増配率が高いか?

- VYMより増配年数が長いか?

それぞれ詳しく見てみます。

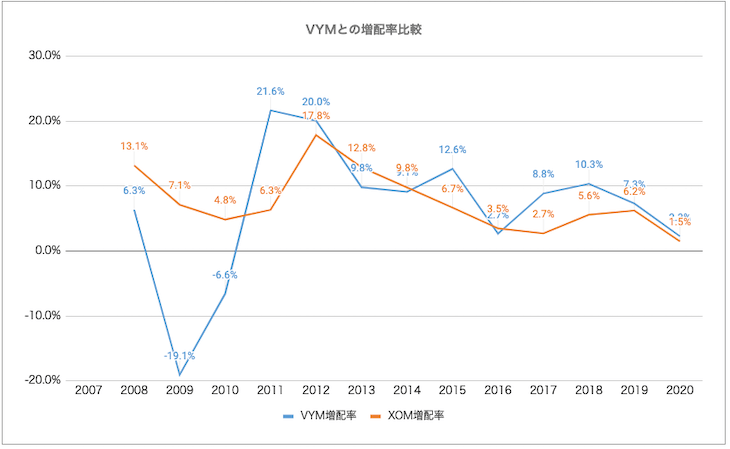

VYMより増配率が高いか?

| 年 | VYM | XOM | VYM−XOM |

| 2008 | 6.3% | 13.1% | -6.8% |

| 2009 | -19.1% | 7.1% | -26.2% |

| 2010 | -6.6% | 4.8% | -11.4% |

| 2011 | 21.6% | 6.3% | 15.3% |

| 2012 | 20.0% | 17.8% | 2.2% |

| 2013 | 9.8% | 12.8% | -3.1% |

| 2014 | 9.1% | 9.8% | -0.7% |

| 2015 | 12.6% | 6.7% | 6.0% |

| 2016 | 2.7% | 3.5% | -0.8% |

| 2017 | 8.8% | 2.7% | 6.2% |

| 2018 | 10.3% | 5.6% | 4.8% |

| 2019 | 7.3% | 6.2% | 1.1% |

| 2020 | 2.3% | 1.5% | 0.8% |

| 平均 | 6.6% | 7.5% | -1.0% |

平均増配率はXOMの勝ちです。

VYMより増配年数が長いか?

2020年末時点で、VYMの増配年数が10年なのに対して、XOMが37年です。

増配年数はXOMが勝利です。さすが、配当貴族銘柄!

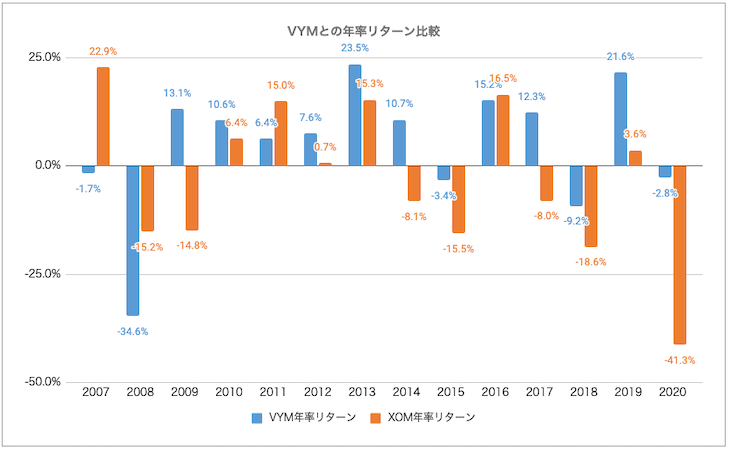

個別株保有基準③XOMはVYMより高ディフェンシブ?

さいごにディフェンシブさを比較します。金融危機が起きても、狼狽売りしないのが狙いです。

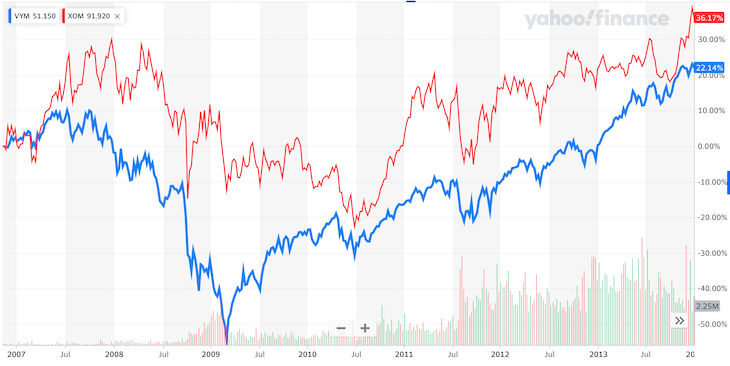

XOMは下落幅が大きいですね。リーマンショック・コロナショックの様子を振り返ってみましょう。

リーマンショック時のチャート

| VYM | XOM | |

| ピーク値 | 55.6ドル | 95.0ドル |

| ボトム値 | 23.1ドル | 62.4ドル |

| 下落率 | −58.5% | −34.4% |

リーマンショックにおいては、XOMの方が暴落に強かったです。

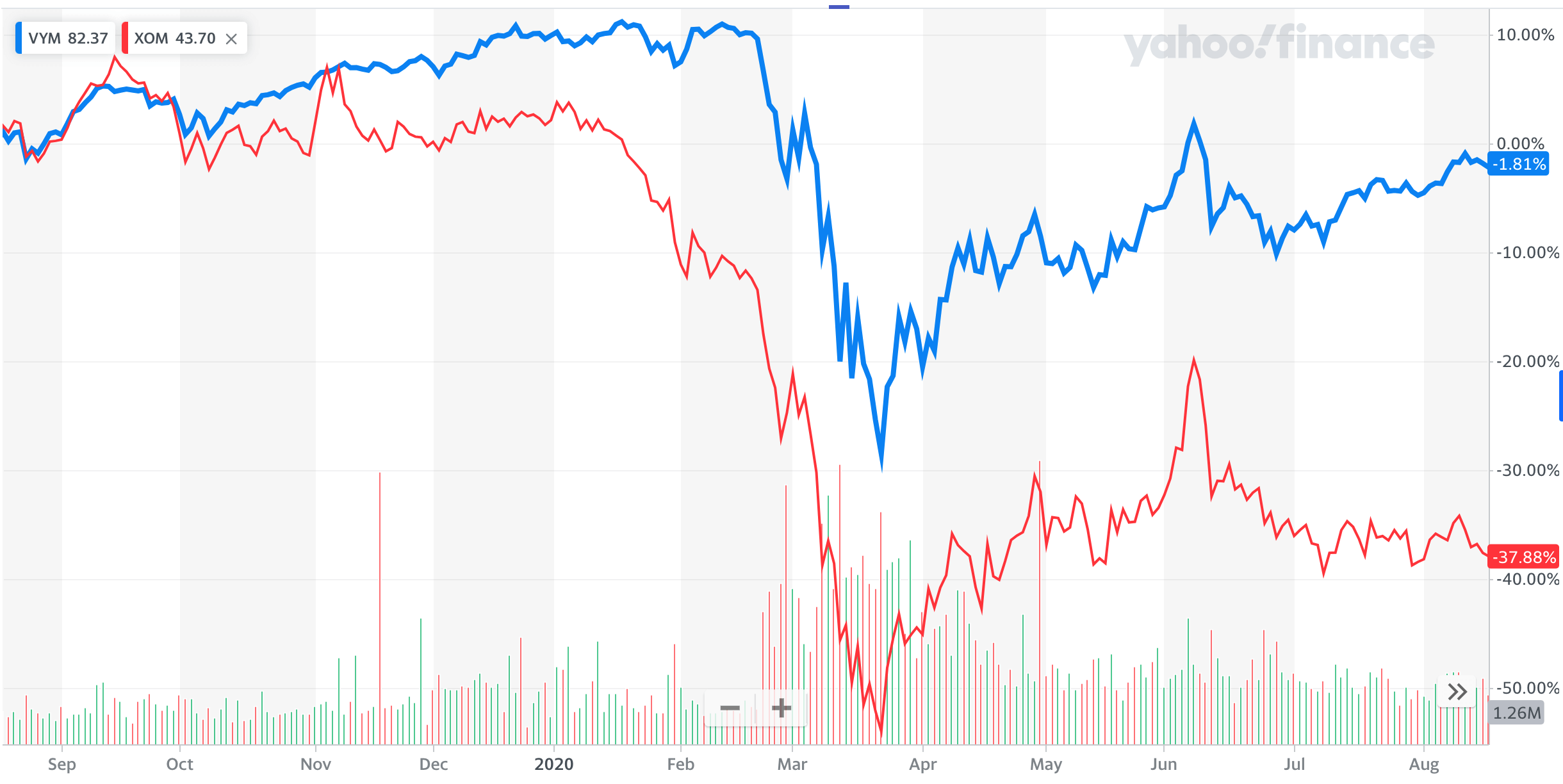

コロナショック時のチャート

| VYM | XOM | |

| ピーク値 | 94.8ドル | 70.9ドル |

| ボトム値 | 61.0ドル | 31.5ドル |

| 下落率 | −35.7% | −55.6% |

コロナショックにおいては、VYMの方が暴落に強かったです。

まとめ:XOMを投資対象にします

XOMとVYMとの比較が全て完了しました。まとめると以下表の通りです。

| 基準 | 比較項目 | 結果 |

| ①高配当 | VYMより利回りが高い | Yes |

| ②高増配 | VYMより増配率が高い | Yes |

| VYMより増配年数が長い | Yes | |

| ③高ディフェンシブ | リーマンショック時に、VYMより下落率が低い | Yes |

| コロナショック時に、VYMより下落率が低い | No |

3つの基準のうち、2つ(①高配当と②高増配)を満たしているXOMは投資対象としていきます。

ちょっと値崩れが激しいので、信じられなくなる可能性があります。しかし基準は満たしているので投資を続けます。

以上です。関連記事も合わせてどうぞ。

▼米国株ポートフォリオを全て公開しています。年々と配当が増えています。

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中