投資対象として「VTI」と「VT」のどちらを選ぶべきか?

…米国株投資家の間でしばしば議論されているテーマですが、明確な答えがあるわけではないです。

私は両方を投資対象としていますが、皆さまへ両方をオススメしたいわけでは無いです。

自分の志向に合った選択をしましょう。

目次

「VTI」と「VT」はどっちが良いか?

いきなり結論を申し上げますと、「VTI」と「VT」は共に素晴らしい商品というのが私の見解であり、両方とも投資対象にしています。

【VTI】バンガード・トータル・ストック・マーケットETFとは?配当金を加味した投資実績

【VTI】バンガード・トータル・ストック・マーケットETFとは?配当金を加味した投資実績  【VT】バンガード・トータル・ワールド・ストックETFとは?配当金を加味した投資実績

【VT】バンガード・トータル・ワールド・ストックETFとは?配当金を加味した投資実績

他のブログを読んでいると「VTはダメだ。VTIだけで良いよ。」「もはやVTだけで良い。」といったように見解が分かれます。

しかし、これらは優劣をつけられるものでは無い訳で、それぞれ共存すべきものと考えます。

- 過去のパフォーマンスを信じる人

- 米国株信者の人

- 少しでも手数料を抑えたい人

- とにかく国際分散したい人

- 保有銘柄数を最小限に抑えたい人

- 毎月の投資額が低めの人

「VTI」と「VT」を具体的に比較してみる

2つのETF「VTI」と「VT」を比較してみましょう。

自分がどちらのETFに魅力を感じるか判断しながら、読んで頂ければ幸いです。

※最新の情報はバンガード公式サイトをどうぞ。

- 保有銘柄数

- セクター比率

- 組入れ上位10銘柄

- 過去のパフォーマンス

- 配当利回り

- 手数料

- 基準価格

比較①:保有銘柄数

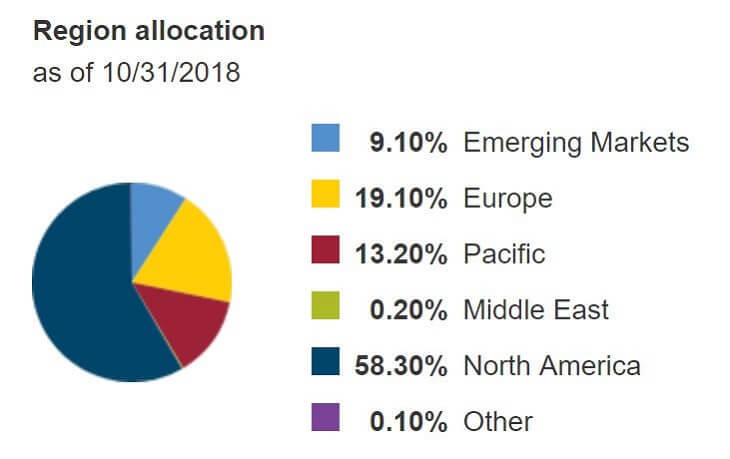

VTの投資地域(2018年10月時点)

分散国数や銘柄数が多い方が良いならVTです。

- VTI

- 米国市場全体のほぼ約100%をカバー

- 3,500以上の銘柄で構成

- VT

- 全世界の株式市場の98%以上をカバー

- 先進国・新興国市場を含む約47か国の約8,000銘柄で構成

- とは言え、今は米国中心

比較②:セクター比率

どの業種に投資しているのか、VTI・VTを比較してみましょう。

| セクター | VTI | VT |

| 素材 | 2.3% | 4.7% |

| 消費財 | 7.6% | 11.0% |

| 消費者サービス | 13.5% | 11.4% |

| 金融 | 19.1% | 21.3% |

| ヘルスケア | 13.6% | 11.1% |

| 資本財 | 13.4% | 14.0% |

| 石油・ガス | 5.8% | 6.4% |

| テクノロジー | 20.1% | 14.8% |

| 通信サービス | 1.8% | 2.5% |

| 公益 | 2.8% | 2.8% |

一見、VTの方がバランスが良さそうですが、どっちが優れているという訳ではないです。

比較③:組入れ上位10銘柄

VTの投資先は世界であるにも関わらず、上位10銘柄の顔ぶれは、ほとんど一緒です。米国株の優秀さが伺えます。

| 銘柄 | VTI | VT |

| アップル | 3.3% | 2.0% |

| マイクロソフト | 2.9% | 1.6% |

| アマゾン・ドット・コム | 2.8% | 1.5% |

| アルファベット(Google) | 2.4% | 1.3% |

| バークシャー・ハサウェイ | 1.4% | 0.8% |

| フェイスブック | 1.3% | 0.7% |

| JPモルガン | 1.3% | 0.7% |

| ジョンソン・エンド・ジョンソン | 1.2% | 0.7% |

| エクソンモービル | 1.2% | 0.7% |

| バンク・オブ・アメリカ | 0.9% | – |

| ロイヤル・ダッチ・シェル | – | 0.5% |

| 純資産総額に占める割合 | 18.7% | 10.5% |

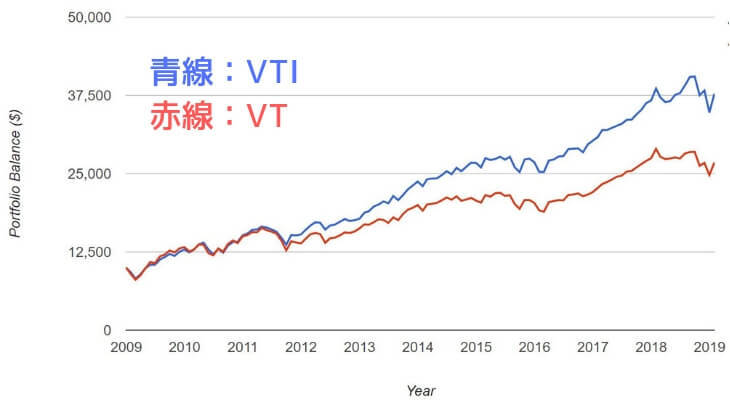

比較④:過去のパフォーマンス

2009年に10,000ドルを投資した場合、VTIが圧倒的に成績が良いです。米国の勢いが続くと判断するなら、VTIを購入すべきでしょう。

- VTI

- 10,000ドル→37,741ドル(年平均成長率14.08%)

- VT

- 10,000ドル→26,759ドル(年平均成長率10.25%)

比較⑤:配当利回り

VTIの配当利回りは「1.88%」ですが、VTは「2.35%」でした。配当利回りはVTに軍配が上がります。

比較⑥:手数料

VTIの管理費用は「0.03%」であり、VTは「0.09%」です。単純に比較するとVTIの方が管理費用は安いです。

とは言え、8,000以上の銘柄で構成するVTも破格の安さと言えるでしょう。適宜、銘柄を入れ替えてくれるワケですし。

比較⑦:基準価格

基準価格が低い方が、少額投資家にとってムダなく投資可能ですが、安い方はVTです。

VTI=140ドル、VT=70ドルとして…

- 100ドル分だけ買いたい場合=VTIは買えないが、VTは1株購入できる

- 500ドル分だけ買いたい場合=VTIは3株購入できて80ドル残るが、VTは7株購入できて10ドル残る

まとめ:「VTI」中心に「VT」も買います

「VTI」と「VT」を比較してきましたが、コンセプトは別物なので優劣を付けるべきでは無いでしょう。

という感じで、私は両方ともポートフォリオへ入れています。

2019年1月追記:やはりVT重視にします

「米国株だけを信じ続けられるか?」を自問自答した結果、私はNoでした。

VTを持っておけば、中国やインドが世界の中心になった時代にも対応できるのです。

どう転んでも手放さないで済むと考えます。

【投資戦略2019】大暴落を想定した株式ポートフォリオ・売買手法

【投資戦略2019】大暴落を想定した株式ポートフォリオ・売買手法

以上です。関連記事も合わせてどうぞ。

▼よくVTIとVOOも比較されますね。自分の好きな方を、どちらか選べば良いです。

【比較】VTIとVOOはどっちが良い?答えは「投資家の好み次第」です。

【比較】VTIとVOOはどっちが良い?答えは「投資家の好み次第」です。▼中年サラリーマンである私の米国株ポートフォリオを公開中です!VT中心に頑張っています。

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中

【最新】配当金成績をブログ公開!高配当米国株・ETFに分散投資中